京都市開業の税理士として企業の顧問及び相続案件に注力

SERVICE

企業の顧問だけでなく、相続に関する相談にも丁寧に対応いたします

「税務の専門家」としてだけではなく、法人・個人問わずオールマイティーに、経営に関するお悩み・お困りごとに対応する中、特に、中小零細企業の会計・税務顧問に力を入れております。資金繰りや経営改善支援・事業計画書作成支援・タックスプランニング・税務調査対策など様々な案件に対応いたします。

また、スタートアップ支援(創業支援)・事業継承対策などのご相談にも柔軟にご対応します。

そのほか、生前の相続対策及び相続税申告業務についても親身に対応いたします。

人生において相続を経験されるのはたった2、3回です。分からないことだらけで当然です。

是非ご遠慮なくご相談ください。

ご提供サービスについて

中小企業の永続的発展のための【自計化推進】

中小企業が自ら、起票や帳簿の作成(自計化)ができるようにご指導いたします。

ではなぜ自計化が必要なのでしょうか??

多くの中小企業経営者は、直接会社の利益に貢献しない経理を「面倒くさい作業」と考えておられます。

確かに「面倒くさい」です。私も一経営者であり、このような仕事に携わっていますが、正直、自分の事務所の経理は面倒です。

自計化の重要性について聞いたことが無い経営者にとっては、「こんな面倒な経理は、会計・税務のプロである税理士事務所に丸投げしておけば良い」と思われるのは当然でしょう!

しかし、日々の経理処理を税理士の丸投げをしている経営者のほとんどは自社の経営数値を解っておられません。

手元のお金の流れだけを把握しているだけで、自社が利益が出ているのか、赤字なのか

解っておられません。

一方で、自社で日々の取引を記録している経営者は、ある程度、自社の取引内容・数値を理解されています。

「レコーディングダイエット」という言葉をご存じでしょうか??

自身の食事内容を毎日3食記録していくだけで痩せらえるというものですが、実際に

痩せることができます。騙されたと思ってやってみてください!

感覚だけの行動より、記録をし、振り返ることによって現実を理解することの大切さがわかることでしょう!

会計の世界でも自計化をし、自社の経営状況を定期的に振り返っている会社の方が黒字化割合が高いというデータもあります。

試算表・決算書は、税務署や金融機関に提出するためだけのものではありません。企業が成長・発展していくためのツールです。企業の成長・発展のためにも、社長ご自身や経理担当者が決算書・試算表の数字を深く理解しておく必要があります。

決算書・試算表の内容を、ご自身で金融機関等に正確にご説明をしていただけるようになると、信用力もアップします。

もちろん、起票や帳簿の整理等について、理解・作業できるようになるまで丁寧にご指導いたしますのでご安心ください。

中小企業の永続的発展のための【経営計画の作成支援】

先行き不透明な時代に、中小企業が毎期黒字決算を実現することは至難の業です。

国税庁が発表している令和2年度(令和2年4月~令和3年3月)の申告に係る黒字割合も37%となっており、企業の2/3は赤字となっています。

この傾向は、昔からあまり変わっておらず、必ずしもコロナ禍が原因というわけではありません。

私たちが顧問させていただいている企業様においても同様の傾向であります。

赤字の原因はいろいろあろうかと思いますが、私の経験上、ひとつ挙げるとするとつに「ドンブリ経営」が原因です。

ドンブリ経営とは、行き当たりばったりで経営を行うことです。

具体的な例で言いますと「採算を考えずに仕事を受注してくること」などです。

一例ですが以下のようなケースが挙げられます。

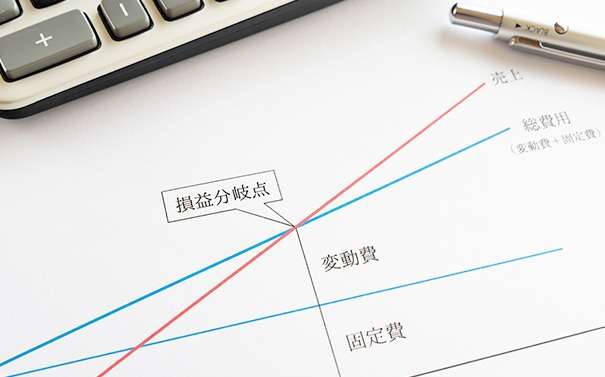

① 受注時に利益を【受注金額-仕入・外注費等=粗利益】でしか考えず、原価以外の

変動費や、固定費を全く考慮しないケース

② 売上高が伸びない場合などに、安易に値引きをして販売するケース

こうなると忙しいだけで全然儲からない会社になってしまいます。

では黒字化を目指すにはどのようにすれば良いのでしょうか??

一つの方法として、単年度の計画を立て、以下のようなことを考えてみることです。

① 銀行の借入金を返済し、法人税等の税金を支払うためにはいくらの売上が必要か

② 商品ごとの利益率を細かく分析し、会社として注力していく商品をどうするか

③その中で資金調達が必要であればいつ必要になりそうか

なかには「計画を立てても意味がない」「ビジョンは頭の中で明確に描けている」という経営者の方もいらっしゃることでしょう。

しかし、経営者の頭の中のビジョンを、数値化・具体魁し、単年度・中期経営計画といった経営計画をに落とし込み数値化することにより、毎月の実績と計画の検証等が可能になります。

計画と実績の差異についての原因分析を通して課題を解決していくこと、つまりPDCAを回すということが大切です。

その延長線上に企業の永続的発展があると考えます。

中小企業の永続的発展のための【節税対策の実施】

企業にとってのコストの一つである「税金」について、納税は義務であるとともに節税は権利です。適正かつ効果的な対策をご提案いたします。

ただし、過度な節税対策はキャッシュフローを悪くさせ、企業経営を不安定にさせる場合もあります。節税対策はせずにそのまま法人税等を支払う方が財務体質の強化に繋がる

こともありますので、そのあたりも含めて「適切な」節税で、コストの最小化を果たしましょう。

なお、脱税のご相談には応じかねますので、ご了承ください。税務調査で脱税を指摘された場合には、余分な時間・余分な税金、余分な心理的負担の代償を払うことになり経営に支障をきたす恐れがございますので注意が必要です。

中小企業永続的発展のための【企業防衛の実施】

まず、当事務所は保険会社の外務員ではございません。

しかし、企業は永続的発展を続けていくなかでさまざまなリスクに直面することがあります。なかでも経営者にもしものことがあれば、ご家族・従業員が路頭に迷うことにもなりかねません。

「備えあれば患いなし」です。当事務所では生命保険の提案・活用を「企業防衛」と位置づけて考えております。

企業の経営状況、個人資産の状況、家族構成などの情報を最も把握しているのは我々税理士です。

そんな税理士が企業の財務内容を通して「会社・従業員・ご家族をいかにして守るか」という視点から必要資金を算定。それぞれに合った生命保険のご提案をいたします。

中小企業の永続的発展のための【事業承継対策】

今後5年から10年の間に、多くの 中小企業が事業承継のタイミングを迎えようとしています。中小企業の活力の維持・向上のために、円滑な事業承継は必須です。

2018年4月には10年間の期間限定で「特例事業承継税制」が創設され、税制面からも事業承継を後押ししている現状があります。

最近ではM&Aなど親族外承継も増えています。

親族間承継、第3者承継などいずれの方法による事業承継にしても長期的視点で考えること、後継者に事業を承継してもらえるような魅力のある会社にブラッシュアップすることです。

社長、後継者、双方の想いをしっかりとお聞きし、円滑な事業承継をご支援いたします。

完全予約制で様々な税務の相談に対応

確定申告で困っている・相続税がいくらかかるのか知りたい・相続について相談できる人が周りにいない・税務の顧問を探している・会社の資金繰りを改善したい・税務の顧問はいるがセカンドオピニオンを受けたい、などの内容でお悩みの場合は一度担当スタッフまでご相談いただければ、お客様の現状をよくお聞きした上で、その後の段取りも含めて丁寧にナビゲートいたします。

ご相談は完全予約制で、お問い合わせは随時お電話・メールフォームにて承っております。当日、ご来所いただいた場合は状況によって対応できる場合もありますが、余裕を持ってご予約いただくことをお願いしています。ご相談のお時間は内容にもよりますが、基本的に60分が目安となっています。料金は契約内容によって異なりますので、その都度見積書にてご提示いたします。

経験豊富な税理士として京都市内を中心としたビジネスサポートに注力

市内山科区に事務所を構え、法人・個人を問わずに、税務に関わるあらゆるお悩み・お困りごとに臨機応変に対応しています。初回相談は無料で承っていますので、初めてのお客様でも気軽にお声掛けいただけます。特に法人様の顧問対応には力を入れており、資金繰りや経営改善支援・事業計画書作成支援・タックスプランニング・税務調査対策などのご相談に対して、専門家の立場から適切にアドバイスいたします。

また併せて、起業をお考えの方に向けたスタートアップ支援(創業支援)、世代交代を迎える中小企業経営者様に向けた事業継承対策などのご相談にも、柔軟に対応しています。今後も地元企業の頼れる「相談役」としてご認知いただけるよう、微力ながら地元のビジネスドクターとして誠心誠意サポートしてまいります。